自2019年底新冠病毒(COVID-19)疫情爆发以来,全球经济受到了石家庄讨债公司前所未有的冲击。各行各业都受到了影响,其中贷款行业也不例外。在疫情期间,许多借款人因收入减少或失业而无法按时偿还贷款,导致贷款逾期率上升,催收工作面临着前所未有的挑战。本文将探讨贷款疫情间催收的现状、面临的挑战以及应对策略。

一、疫情对贷款催收的影响

1.抚顺讨债公司逾期率上升:疫情期间,由于经济下行压力加大,许多借款人收入减少或失业,导致贷款逾期率显著上升。据央行数据显示,2020年1月至11月,全国金融机构贷款不良率上升至2.06%,同比上升0.6个百分点。

2.催收难度加大:疫情期间,线下催收工作受到限制,催收人员无法像以往那样上门催收,导致催收难度加大。同时,部分借款人可能因心理压力而拒绝沟通,进一步增加了催收难度。

3.催收成本上升:由于催收难度加大,催收成本也随之上升。金融机构在疫情期间投入更多的资源用于催收,以期降低不良贷款率。

二、贷款疫情间催收面临的挑战

1.沟通难度增加:疫情期间,许多借款人处于恐慌和焦虑状态,沟通难度增加。催收人员需要耐心倾听借款人的困难,并给予适当的支持。

2.法律风险:在疫情期间,部分借款人可能利用法律法规寻求减免贷款利息或本金,给催收工作带来法律风险。

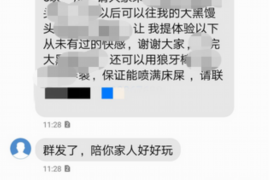

3.道德风险:疫情期间,部分催收人员可能采取过激手段催收,引发社会舆论关注,损害金融机构形象。

三、应对策略

1.加强沟通:催收人员应加强与借款人的沟通,了解其逾期原因,提供个性化的解决方案,如延期还款、减免利息等。

2.优化催收流程:金融机构应优化催收流程,提高催收效率。例如,利用大数据、人工智能等技术手段,实现精准催收。

3.加强法律风险防范:金融机构应密切关注法律法规变化,加强法律风险防范,确保催收行为合法合规。

4.关注借款人心理:疫情期间,借款人心理压力较大,催收人员应关注借款人心理状况,避免采取过激手段。

5.加强与政府合作:金融机构应与政府部门加强合作,共同应对疫情带来的挑战。

案例分析:

某金融机构在疫情期间,针对部分逾期贷款,采取了以下措施:

1.对受疫情影响较大的借款人,提供延期还款服务,缓解其资金压力。

2.利用大数据分析,识别潜在逾期风险,提前进行风险预警。

3.加强与借款人的沟通,了解其逾期原因,提供个性化解决方案。

4.优化催收流程,提高催收效率。

通过以上措施,该金融机构在疫情期间成功降低了不良贷款率,维护了客户关系。

总之,贷款疫情间催收面临着诸多挑战,但通过采取有效措施,金融机构可以应对这些挑战,降低不良贷款率,维护金融市场稳定。

本文链接:https://hptj.cn/29.html 转载需授权!

下一篇:催收公司如何高效催回欠款合同

扫一扫二维码

用手机访问